美联储12月降息预期如何?

- 体育

- 2024-12-12 11:00:03

- 23

【相关阅读】长江证券第二届长牛杯ETF实盘大赛火热报名中,点击链接立即参赛赢好礼!

美联储降息的缄默期,也称为静默期或噤声期,是指在美联储联邦公开市场委员会(FOMC)会议召开前的一段时间内,美联储官员不得对外发表任何关于货币政策的言论。这个期间通常是为了确保货币政策决策的独立性和客观性,避免市场受到官员言论的影响而产生不必要的波动。在缄默期内,美联储官员不会对外界透露任何关于即将到来的利率决策的信息,也不会对市场预期进行任何形式的引导或暗示。

正因如此,美联储主席在缄默期开始前的发言往往受到较多的市场关注。大家知道,美联储降息可能存在“美元利率下降→热钱流出美国避险资产→热钱流入新兴资本市场→新兴资本市场提振”的逻辑链条,此外,美元贬值带来的汇率压力缓解,也可能会给新兴经济体货币政策宽松更多空间,或进一步提振股票市场估值。

9月19日美联储时隔4年重启降息周期,此后降准降息等货币财政政策组合拳出台,A股市场风险偏好显著回升,市场成交量放大。

站在当前时点,美联储已经于9月19日、11月7日分别下调50BP、25BP,12月18日,美联储将发布本轮降息周期开启后的第三次利率决议,对“跨年行情”的形成或有较大影响,市场关注持续聚焦。

12月4日,美联储主席在缄默期开始前最后一次发声,其表示,考虑到美国经济比9月份开始降息时表现得更为强劲,这使得政策制定者在进一步降息时可能会更加谨慎。

这一表述整体偏中性,因此可以考虑关注最近发布的经济数据。

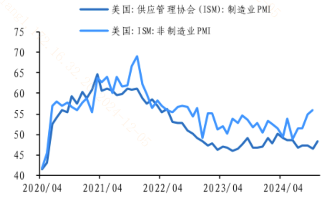

(1)经济数据:如果美国经济数据走弱,可能需要降息来刺激经济。12月4日发布的数据显示,伴随需求和就业增长放缓,美国服务活动采购经理人指数从10月份的56.0降至11月的52.1,为2024年6月以来首次下滑,代表美国经济正在面临压力。

图:美国ISM协会PMI

(信息来源:长城证券;截至202410)

(2)就业数据:就业是美联储的重要“KPI”,11月美国私营企业新增就业人数14.6万人,低于10月份的18.4万人,代表美国就业市场在逐步降温,或也在促使美联储即使降息刺激经济。

美联储守望工具(FedWatch Tool),全称为CME FedWatch Tool,是由芝加哥商业交易所(CME Group)推出的一个工具,用于分析和预测美联储(Federal Reserve,简称Fed)在未来利率会议中的利率调整方向。通过分析30天联邦基金期货市场的数据来预测美联储接下来的利率调整方向。它提供了最近一次至未来多个利率会议的预测。

截至12月4日,美联储守望工具显示,投资者预期12月降息25BP的概率上升至75%,降息预期强化。

在此背景下,全球资金有望再平衡,流向新兴资本市场,国内年底货币政策空间有望进一步打开,11月28日,中欧商学院相关专家发声,认为年底仍有25BP-50BP的降准空间。

A500ETF(159339)作为A股新时代核心宽基,在指数编制方案中纳入了ESG评级筛选和互联互通筛选两大机制,更为契合资金的偏好。A500指数成份股覆盖了A股市场整体成交额的35%,具有较好的流动性,或适合承接大量资金,大家可以持续关注!

关注本账号,一起学习ETF的方方面面!

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。港股科技30ETF(513160)将投资港股通标的股票,需承担汇率风险,并面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

发表评论