1992年日股大反弹,从政策预期反转开始

- 旅游

- 2024-10-24 11:09:09

- 64

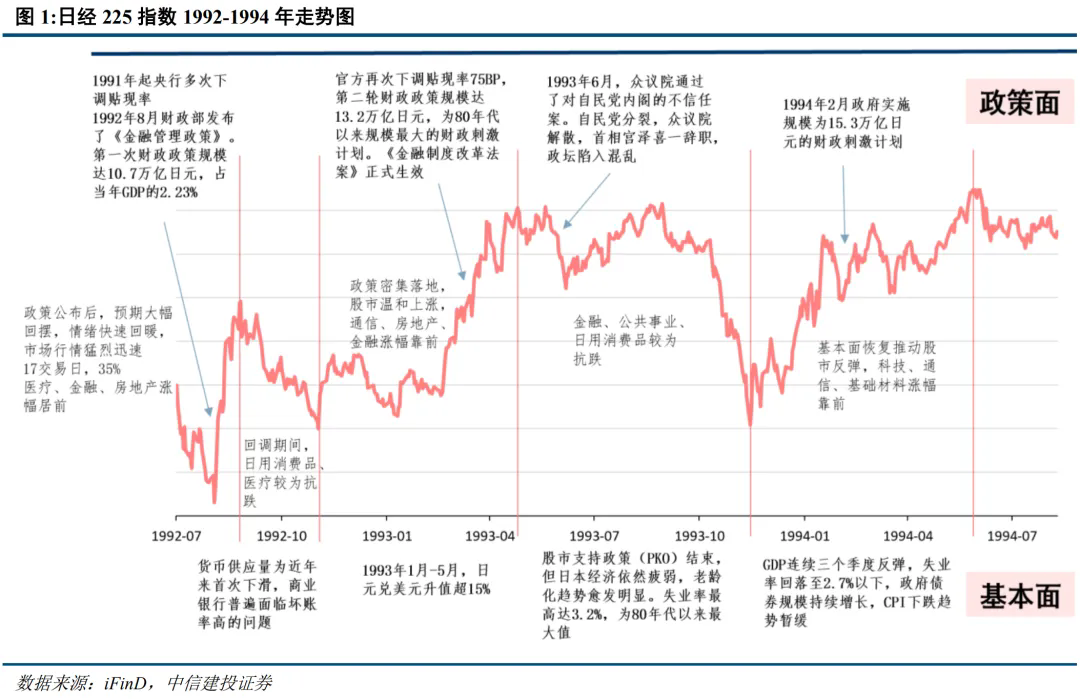

中信建投认为,1992年起,日本政府推出一系列政策改善经济,提振市场信心,股市随后开启一轮近两年的反弹行情。1992-1994年日本股市经历了五浪历程,最大涨幅达50%,前两轮上涨主要缘于投资者情绪回暖和政策预期,第三轮主要受基本面恢复的推动。

核心要点

92年起,日本政府推出一系列政策来改善经济,包含资本市场支撑政策、金融制度改革法案,以提振市场信心,股市随后开启一轮近两年的反弹行情。1992-1994年日本股市经历了五浪历程,最大涨幅达50%,前两轮上涨主要缘于投资者情绪回暖和政策预期,第三轮上涨则主要受到基本面恢复的推动每个阶段受到宏观经济变化和市场情绪等众多因素影响,领涨板块有所差异。

摘要

要点一:政策转向推动行情起步。

1992年,日本股市在经历了资产泡沫破裂后的持续深度下跌后,政府开始实行积极政策进行干预,推出大规模财政政策、货币政策、价格支持政策,并进行金融制度改革等,旨在扩大公共投资,为市场提供流动性,同时防止系统性风险发生。政策密集出台和落地成功提振了市场信心,投资者预期大幅回摆,促使股市在见底后短时间内大幅反弹,开启持续近两年的上升周期。

要点二:基本面恢复驱动市场上涨。

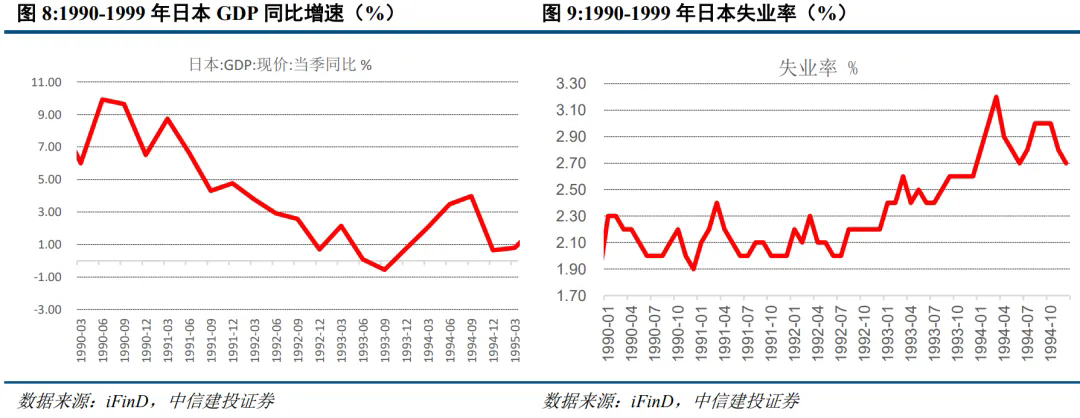

1994年初,随着宏观经济基本面开始实质性回暖,日本股市迎来了由经济基本面改善所驱动的新一轮上涨。工业生产指数在经历了长时间的下行后见底回升,GDP增速重新转正,失业率也有所回落。与此同时,通缩压力有所减轻,日元升值速度放缓,进一步增强了经济景气度稳定的预期。向好的宏观经济指标强化了投资者对经济复苏的信心,从而推动日经225指数在短暂回调后出现新一轮上涨,并创出反弹以来的新高。

要点三:预期驱动与现实驱动的联系。

日本股市在1992-1994年间的反弹行情中,政策预期与经济基本面相辅相成。初期,市场反弹主要缘于政策刺激带来的投资者预期改善。随着时间的推移,政策落地促进了基本面见底回暖,市场上涨动因由预期驱动逐步过渡到现实经济表现驱动。政策与基本面之间的相互印证延长了反弹周期,使得股市表现更为稳健。

从预期驱动到现实驱动,日股牛市五浪

20世纪80年代,日本经历了一段快速的经济增长时期,股市和土地价格飙升,导致了资产泡沫,投机活动严重。许多个人和企业通过借贷进行投资,进一步推高了资产价格。日本央行随即采取紧缩的货币政策,提高利率以抑制过热的经济。

1989年12月29日,日经225指数触及最高点38957点,投资者情绪也到达顶峰。然而,进入1990年后,股市开始急剧下滑,泡沫开始破裂。至1992年,日经指数最低跌至14194点,跌幅超60%。

股市的崩溃带来了连锁反应。投资者损失严重,企业融资能力受到打击。随着资产价格暴跌,企业和银行的资产负债表不断恶化,经济陷入了长期的“债务-通缩”困境。泡沫破裂后的股市崩溃成为日本经济困境的导火索,自此日本经济进入了“失落的十年”,对整个资本市场产生了深远的影响。

1992年起,日本政府推出一系列政策来改善经济,提振市场信心,股市随后开启一轮近两年的反弹行情。1992-1994年日本股市经历了五浪历程,最大涨幅达50%,前两轮上涨主要缘于投资者情绪回暖和政策预期,第三轮上涨则主要受到基本面恢复的推动。

政策转向推动行情起步

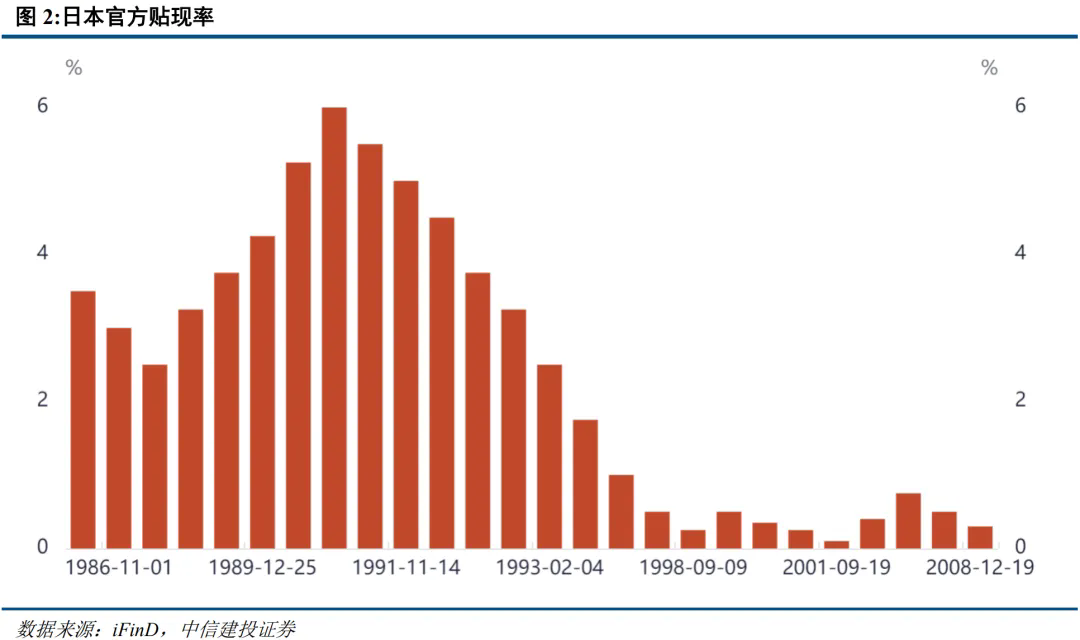

1991年起,日本央行开启降息周期。泡沫破裂初期,日本政府对经济形势存在一定程度的误判,因此政策整体较为谨慎。根据利率调整时的官方表述,日本银行对于经济形势严峻性的判断经历了逐渐深入的过程。

7月份首次下调贴现率时,官方判断经济景气水平依然较高,仍不能疏忽对物价上升过快的提防,而“景气水平居高”相关表述在11月下调贴现率时不再出现。进入1992年后,官方逐渐意识到“最终需求的增势出现钝化”,经济衰退局面愈发明显。1992年8月,日本开始密集推出宽松政策。

贴现率由1991年7月的6%一路下调至1993年2月的2.5%,17个月时间内共降息6次。此后利率继续下调3次,直至1995年9月下调至0.5%,进入长期稳定低利率时代。

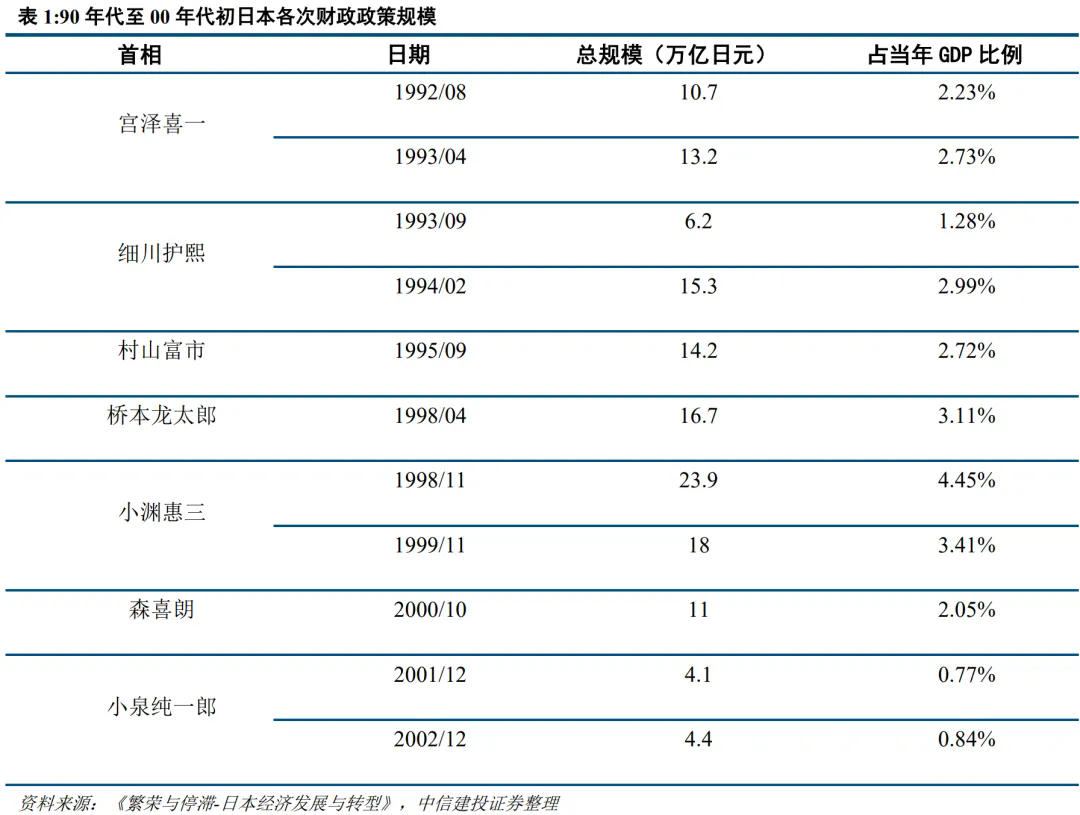

为了进一步刺激不断下滑的经济,日本政府在1992-1994年间实施了4次大规模财政政策,旨在扩大公共投资,帮助中小企业解决面临的问题,促进民间投资。4次财政政策总规模超45万亿日元,基础设施项目占比较高,其中第二次和第四次财政刺激规模先后刷新80年代以来的记录。

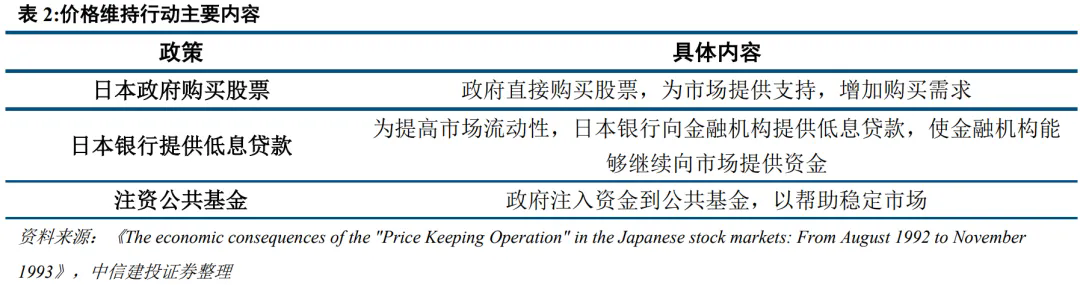

泡沫破裂对日本的资本市场乃至整个金融体系产生了重大的不利影响。为此,在货币政策和财政政策之外,政府推行了一系列其他增量政策,并通过相关法案来加强管理,其中主要包括价格维持行动(Price-Keeping Operation,PKO)和金融制度改革法。

价格维持行动

1992年,日本股市持续下跌,日经225指数8月一度跌破15000点,自泡沫破裂以来跌幅超过60%。为了应对持续的经济停滞和股市崩盘,日本政府、日本银行和证券交易所共同推出PKO。其核心目标是通过购买股票来维持股市价格,并提供市场流动性,以避免股票市场进一步下跌。

金融制度改革法

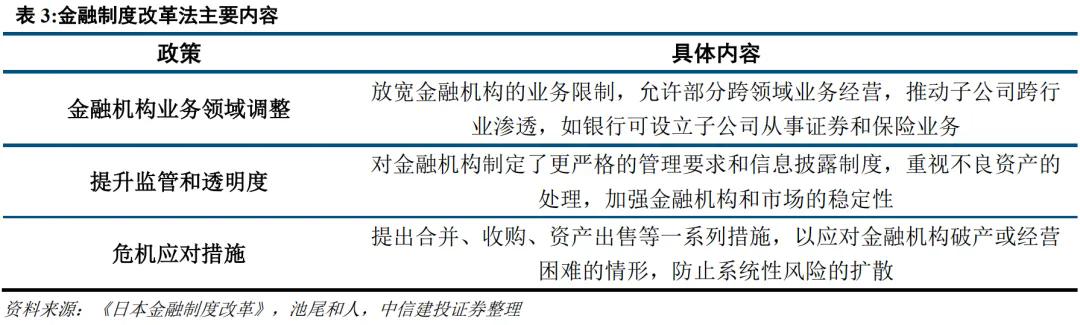

1990年代初期,日本泡沫经济破裂,资产价格下跌导致银行坏账问题严重,不良贷款的积累导致金融机构风险急剧上升,银行系统陷入困境,金融体系遭到重创,许多商业银行和非银行金融机构在国际市场上失去了竞争力。

为改造旧有的金融结构,进行金融自由化与制度调整,提升金融机构的竞争力和应对外部冲击的稳定性,提高透明度,推动金融制度全面改革,日本形成并通过了金融制度改革法,于1993年正式实行。

《金融制度改革法》是日本应对泡沫破裂后金融危机所做的第一步。虽然未能立刻解决日本金融体系的不良贷款问题,但在推动金融市场现代化、促进市场竞争和提高透明度方面产生了积极影响。该改革还为随后一系列金融体系改革打下了基础。

前两轮上涨中行业如何表现?

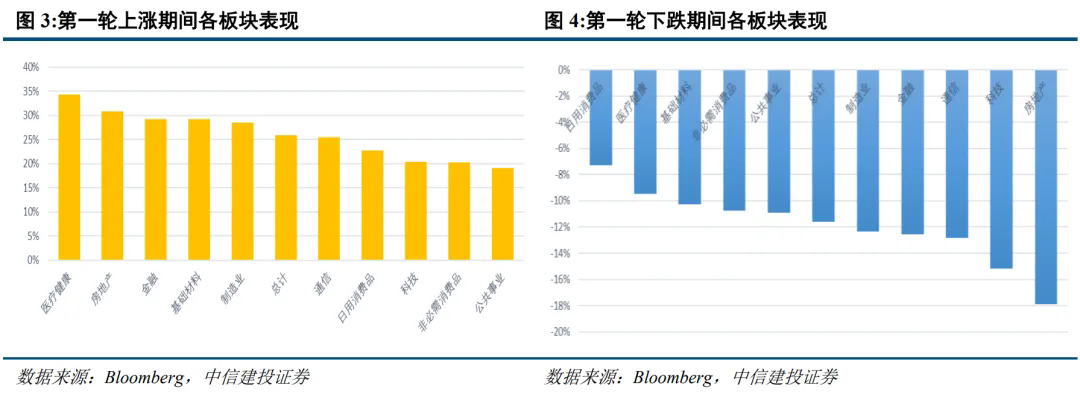

政策转向导致投资者预期大幅回摆。1992年8月,在政府密集推出各类政策的背景下,市场情绪快速回暖,诞生了一轮猛烈迅速的上涨行情,日经225指数在17个交易日内最大涨幅35%。政策刺激导致快速上涨后,市场重归理性,等待政策和基本面好转的验证,导致市场进入二浪回调。

在第一轮上涨中,人口老龄化社会背景下医疗健康板块由于需求刚性和高景气度,在首轮反弹中涨幅居前。此外,反弹初期投资者对新政策具有高敏感性,房地产、金融板块受扩大公共投资等政策直接利好,本轮上涨行情涨幅同样较大;第一轮下跌中,投资者暂时从不确定性较强的高弹性板块中撤出,转向更具防御性的行业。

日用消费品、医疗健康由于其需求刚性,受经济低迷影响较小,表现出相对较强的抗跌性。而房地产、科技等板块股市短暂火热后出现下跌,跌幅较为靠前。

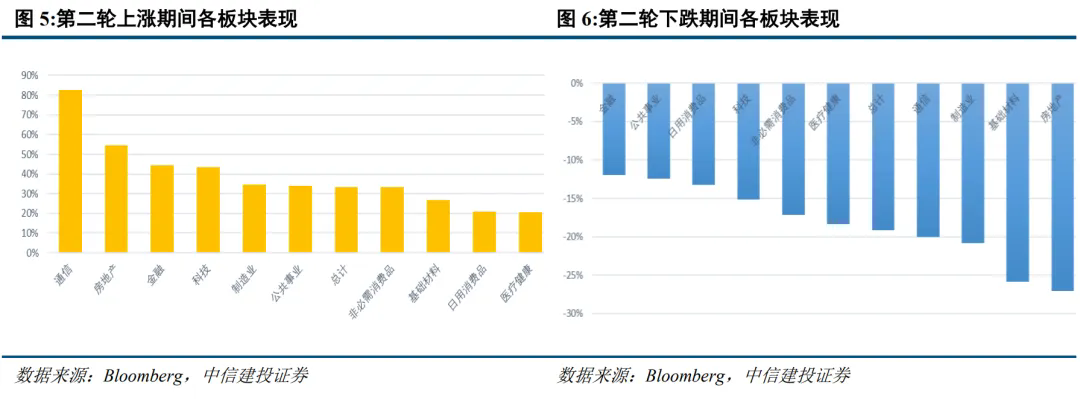

市场在将信将疑中也在验证政策的持续性。1993年,政府启动第二轮大规模财政刺激计划,为80年代以来最大规模,各类政策逐步落地也强化了投资者信心。本轮行情期间,市场上涨相对温和,但仍创反弹以来新高。由于政策到经济的传导有时滞,受到股市支持政策退坡和基本面持续偏弱等众多因素的影响,市场随后见顶并进入四浪回调阶段。

在第二轮上涨中,通信板块上涨超80%,表现远超指数平均,主要受到了移动通信和互联网迅速发展和日本政府积极推进通信相关基础设施建设的影响,成为热点贝塔主题。

受此影响,科技板块也因技术发展受到投资者的青睐,领涨市场。新一轮政策依然直接利好金融、房地产板块,其在第二轮上涨中依然表现较为突出。基础材料、日用消费品、医疗健康等在上一轮回调中抗跌的板块,由于其弹性较小,且没有出现大幅低估现象,因而在第二轮上涨中涨幅靠后。指数再次走弱期间,日用消费品、公共事业等防御性板块同样较为抗跌。

科技板块由于其长期成长前景仍被看好而跌幅较小。金融板块直接受益于持续下降的利率和《金融制度改革法案》,在指数回调期间依然表现强势。受土地价格下行趋势愈加明显的影响,房地产在本轮回调中跌幅靠前。而衰退的经济影响了制造业和建筑业的发展,进而导致基础材料需求下降,板块跌幅居前。

基本面回暖推动股市新一轮上涨

1994年初,日本基本面持续改善,各类经济数据回暖,股市产生一轮由基本面恢复推动的行情,并再创本轮反弹新高。

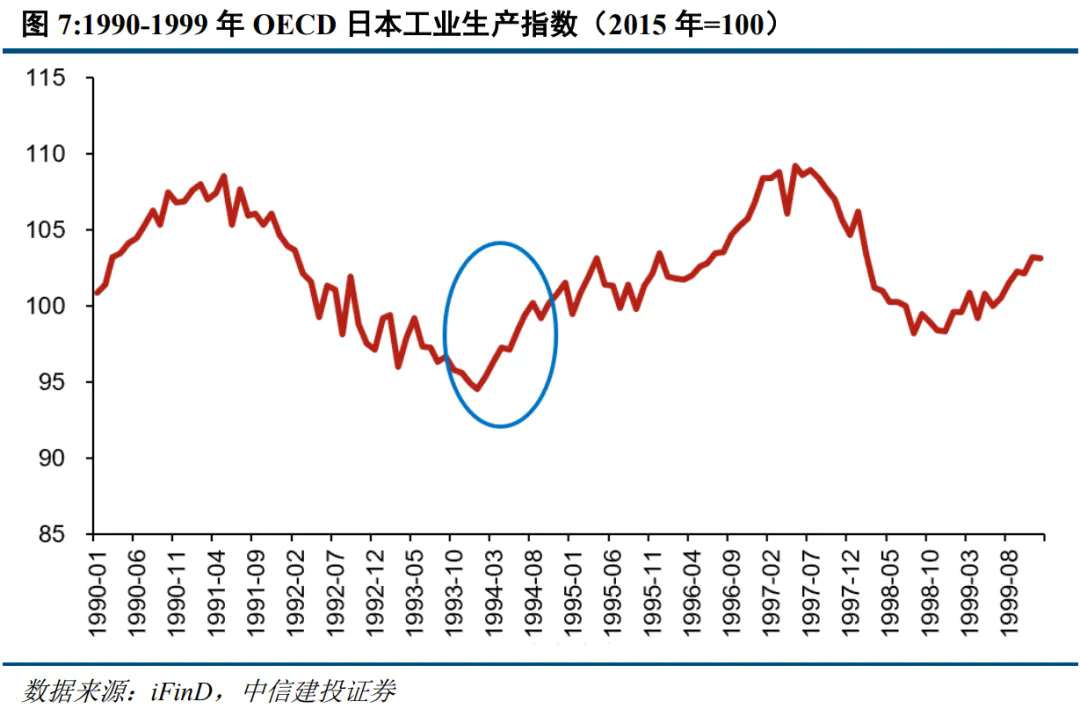

总体而言,日本股市走势领先于经济变化。1989年股市+地产泡沫破裂,而工业生产指数于1991年才见顶,随后下跌两年有余,直至1994年1月触底反弹,进入持续3年的上升周期,反映经济有所回暖,政策有效性得到一定验证。基本面的回暖推动了第三轮上涨行情,触及本轮反弹周期最高点。

经历连续的GDP增速下滑并跌破0后,1994年,日本GDP增速转正,且连续三个季度同比增速提高,强化了投资者的信心。此外,1992-1994年初日本失业率震荡上行至3.2%,为1980年以来最大值。1994年失业率小幅回落至2.9%下方。

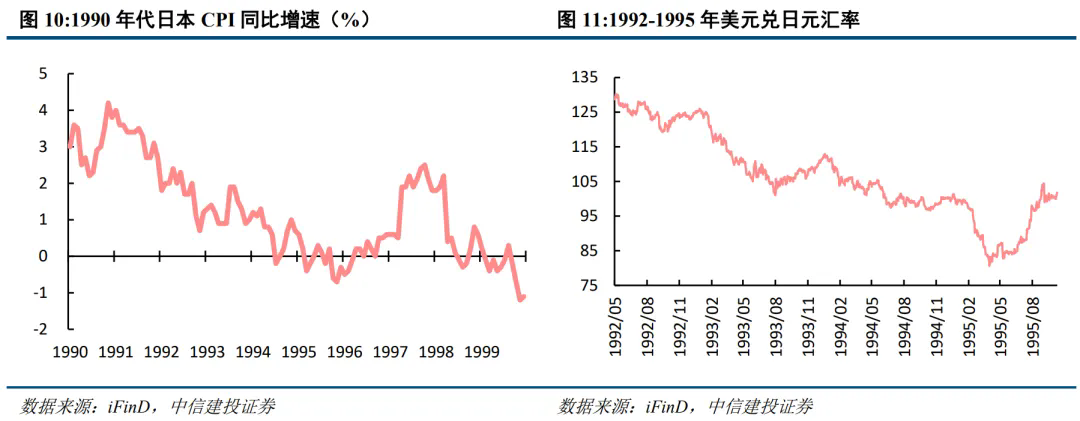

90年代初泡沫破裂后,CPI同比增速快速下滑,通缩压力加剧,日元本币出现升值,1990-1993年间美元兑日元最大跌幅超30%,出口经济受到冲击,紧缩风险凸显。1993年下半年起,受益于不断宽松的货币政策等影响,内需一定程度上回暖,CPI短暂企稳止跌,日元升值速度减缓,市场对紧缩的担忧有所缓解。通胀数据回暖进一步改善投资者对经济的复苏预期,推动了股市反弹行情的延续。

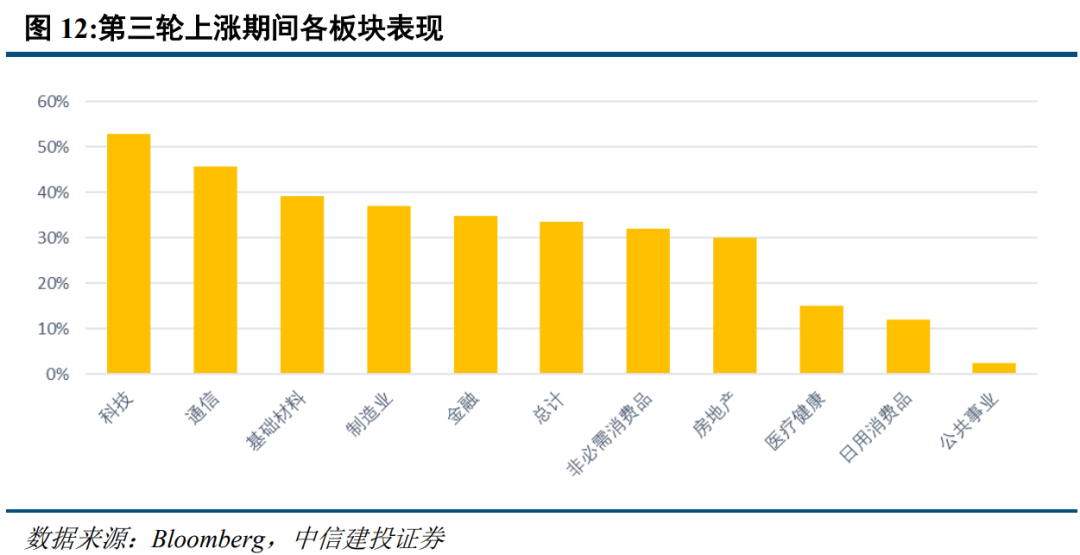

受通信、互联网等信息技术浪潮的影响,第三轮上涨中科技、通信涨幅再次成为市场热点,成为此轮上涨的主要驱动力。基础材料、制造业由于在第二次回调中跌幅较大,因而在经济有所回暖、国内需求逐步恢复后进行估值修复,市场整体转强后也出现了较大幅度反弹。

经济复苏周期中,日用消费品、公共事业作为弱周期板块,增长动力较弱,涨幅很小,显著落后于指数。

本文作者:陈果(S1440521120006)、姚皓天,来源:CSC策略陈果团队,原文标题:《从预期到现实驱动,日股92-94复盘【中信建投策略陈果团队】》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

发表评论