四川农商联合银行出资40亿 9家银行定向募股获批!年内多家中小银行加速“补血”

- 新闻

- 2024-12-19 21:32:04

- 13

来源:时代周报

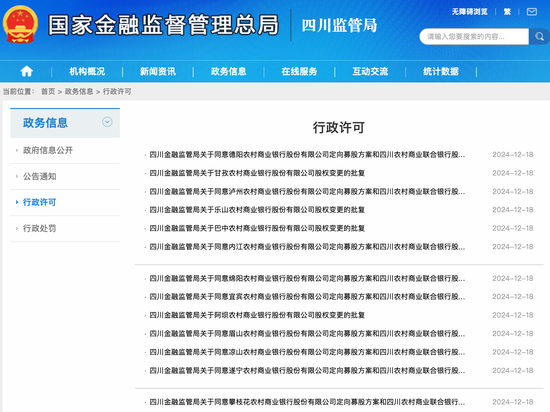

12月18日,国家金融监督管理总局四川监管局批复同意9家中小银行定向募股方案,四川农村商业联合银行股份有限公司(下称“四川农商联合银行”)拟出资约40.03亿元,入股攀枝花、凉山等多地农村商业银行。

据时代周报记者不完全统计,截至12月19日,年内已有超60家中小银行定向募股方案获批,其中下半年获批46家,12月以来获批15家。

“中小银行定向募股有助于增强其资本实力,提升金融服务能力和风险防范化解能力,这是中小银行定向募股的主要原因。”中国邮政储蓄银行研究员娄飞鹏对时代周报记者表示。

9家中小银行定向募股同日获批

12月18日,四川监管局批复同意攀枝花农村商业银行股份有限公司、遂宁农村商业银行股份有限公司、凉山农村商业银行股份有限公司、眉山农村商业银行股份有限公司、宜宾农村商业银行股份有限公司、绵阳农村商业银行股份有限公司、内江农村商业银行股份有限公司、泸州农村商业银行股份有限公司、德阳农村商业银行股份有限公司等9家中小银行定向募股方案。

根据方案,上述9家银行分别向四川农商联合银行募集股份约3025.27万股、1.18亿股、2.55亿股、1.96亿股、2.36亿股、2.17亿股、5144.89万股、1.35亿股、5.07亿股,募集资金金额分别约为4784.46万元、2.38亿元、7.73亿元、5.27亿元、5.83亿元、4.26亿元、8971.66万元、3.04亿元、10.15亿元,募集资金总额约40.03亿元。

定向募股完成后,四川农商联合银行对上述9家银行的持股比例分别为10%、10%、10%、14.5%、10%、16%、13%、10%、11%。

四川农商联合银行以四川省农村信用社联合社为基础改制而成,于2024年1月29日挂牌开业,注册资本220亿元,承继四川省农村信用社联合社对全省农商行的管理职能,开展金融监管部门许可的经营活动,是具有独立企业法人资格的地方性银行业金融机构。

关于本次集中定向募股且具有同一股东的情况,中国投资协会上市公司投资专业委员会副会长支培元告诉时代周报记者,这可能是由于四川农商联合银行看到了这九家中小银行的潜力和战略价值,因此选择集中投资。这种做法可以视为一种战略联盟或投资组合管理,旨在实现资源的高效配置和风险的分散。这种集中投资也有助于加强四川农村商业联合银行在当地的影响力和市场地位。

时代周报记者注意到,12月16日,四川监管局还批复同意四川农商联合银行向雅安农村商业银行股份有限公司投资入股8913.74万股。其中,受让存量股份3133.74万股,参与定向募股认购股份5780万股。

娄飞鹏告诉时代周报记者,银行业资本补充方式包括内源资本补充和外源资本补充,内源资本补充主要是利润留存,外源资本补充包括公开上市、发行可转债、二级资本债等。定向募股相对来说投资者对象明确,操作简单易行,也可以在定向募股过程中选择合适的投资对象实现引进资本的同时引入管理和技术等。

光大银行金融市场部研究员周茂华也向时代周报记者表示,“一般来说,部分银行向特定投资者募集资金,在发行股权数量、价格方面均有灵活性,在审批流程、降低融资成本,引入投资者确定性等方面具有一定优势,融资效率相对较高。”

据时代周报记者不完全统计,截至12月18日,年内已有超60家中小银行定向募股方案获批,其中下半年获批46家,12月以来获批的就有15家。下半年中小银行定向募股明显提速。

中国企业资本联盟副理事长柏文喜向时代周报记者分析称,今年下半年中小银行定向募股数量显著增加,主要驱动因素包括:一是中小银行面临的资本补充压力增大,特别是需求下降、房地产风险逐渐暴露的背景下;二是监管要求和业务发展需要,中小银行需要满足更高的资本充足率要求以增强风险抵御能力;三是市场竞争日趋激烈,中小银行需要通过资本补充来提升服务质量和竞争力。

不过,并非获批后就能顺利完成定向募股。12月10日,据国家金融监督管理总局官网披露,因河北玉田农村商业银行股份有限公司“未按要求完成定向募股工作”,决定注销相关行政许可。

柏文喜表示,定向募股失败的原因可能包括市场环境不佳、投资者信心不足、银行自身经营状况不佳等。定向募股的优势在于程序相对简便、募集周期短,能快速满足资本需求,且资金来源相对稳定,可降低融资不确定性。同时,其劣势可能包括对现有股东权益的稀释(如果是普通股),以及可能需要支付较高的股息(如果是优先股)。

多家中小银行加速“补血”

除定向募股外,今年以来还有一些中小银行通过增资扩股的方式进行资本补充。

“增资扩股与其他外源性资本补充工具各具优势,整体看,增资扩股资金可以直接补充银行核心资本,补充效率高,同时,可以引入合格战略投资者,优化股权结构,改善内部治理,拓展业务等。”周茂华对时代周报记者表示。

时代周报记者据国家金融监督管理总局官网数据不完全统计,截至12月19日,年内已有武汉农村商业银行、山西银行、烟台银行、泰安银行、四川天府银行、乌鲁木齐银行、汉口银行、东营银行、莱商银行、吉林银行、齐商银行、乐山市商业银行等15家银行的增资扩股方案已取得监管批复。

值得一提的是,山东省今年有多家城商行增资扩股方案获批准。其中,齐商银行、莱商银行、东营银行、泰安银行、烟台银行等均在今年获得国家金融监督管理总局山东监管局的增资扩股方案批复。

12月16日,莱商银行增资扩股迎来新进展,山东金融监管局批复同意济南政金通达投资管理有限公司认购7.59亿股莱商银行股份,入股后持股比例为17.89%。

据时代周报记者了解,上述发布增资扩股方案的银行普遍面临一定的资本补充压力。

截至2024年三季度末,齐商银行、莱商银行、东营银行、泰安银行、烟台银行的资本充足率分别为14.99%、12.30%、12.54%、12.90%、13.47%;一级资本充足率分别为14.20%、11.51%、10.87%、11.89%、12.29%;核心一级资本充足率分别为11.19%、7.98%、7.73%、9.01%、7.99%。

从国家金融监督管理总局披露的数据来看,截至2024年三季度末,商业银行(不含外国银行分行)资本充足率为15.62%,一级资本充足率为12.44%,核心一级资本充足率为10.86%。

从机构类型来看,国家金融监督管理总局数据显示,截至2024年三季度末,大型商业银行、股份制商业银行、城市商业银行、民营银行和农村商业银行的平均资本充足率分别为18.26%、13.80%、12.86%、12.18%和13.26%,中小银行资本充足率显著低于大型商业银行。

娄飞鹏告诉时代周报记者,中小银行本身收入结构相对单一,非利息收入占比较低,在业务发展中重资产特点突出,对于资本有较大需求。同时,受服务客户等因素影响,中小银行不良贷款率相对较高,防范化解风险对资本也提出更多需求。综合这些看,中小银行资本补充压力更大。

“中小银行提升资本补充能力,有助于提升其整体实力,更好构建差异化、多层次的银行机构体系,从而更好地服务实体经济。”娄飞鹏表示,中小银行缓解资本补充压力,一方面是做好业务结构调整,做好中收等业务发展,强化风险管理提升资产质量,减少对资本的过快消耗;另一方面是在利润留存的同时,用好资本补充工具来补充资本。

发表评论